高净值人群-资产筹划--国内公司实际控制人想将资产留给在美国的亲戚,怎么操作比较好呢

录入编辑:襄策合规 | 发布时间:2021-05-31高净值人群-资产筹划--国内公司实际控制人想将资产留给在美国的亲戚,怎么操作比较好呢

襄策合规张平

一、项目前沿

根据2021年5月17日,招商银行联合贝恩公司发布的《2021中国私人财富报告》,2020年,中国可投资资产在1000万人民币以上的中国高净值人群数量达262万人,2018-2020年年均复合增长率为15%。

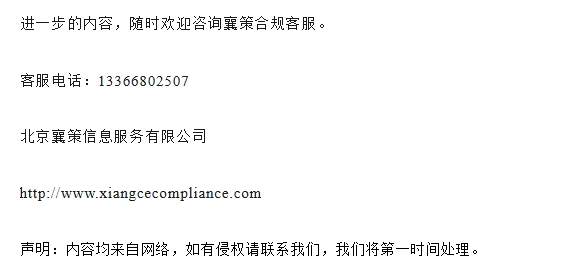

图表1:2008-2021年中国个人持有的可投资资产总体规模

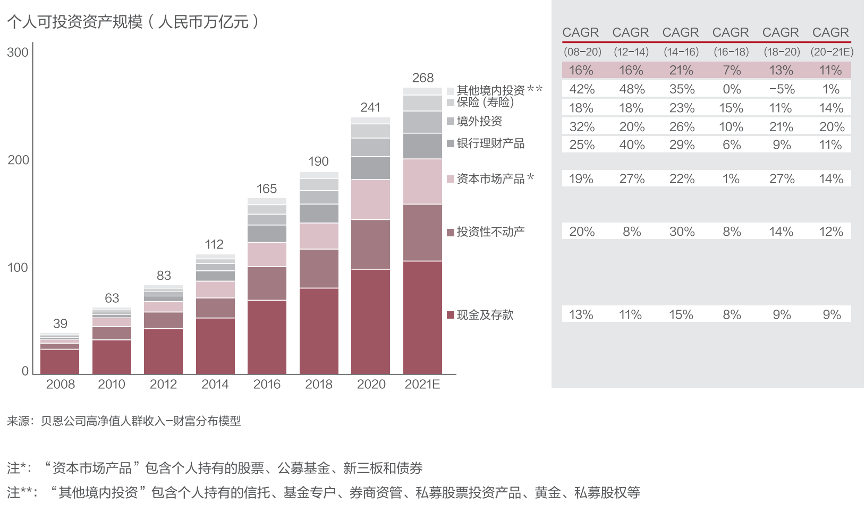

截止到2020年末,全国有24个省市的高净值人数已经超过2万人,主要集中在广东、上海、北京、江苏、浙江、山东、四川、湖北和福建九省市,人数超过10万。其中前五个省市的高净值人士占比超过60%。

图表2:2020年中国高净值人群区域分布

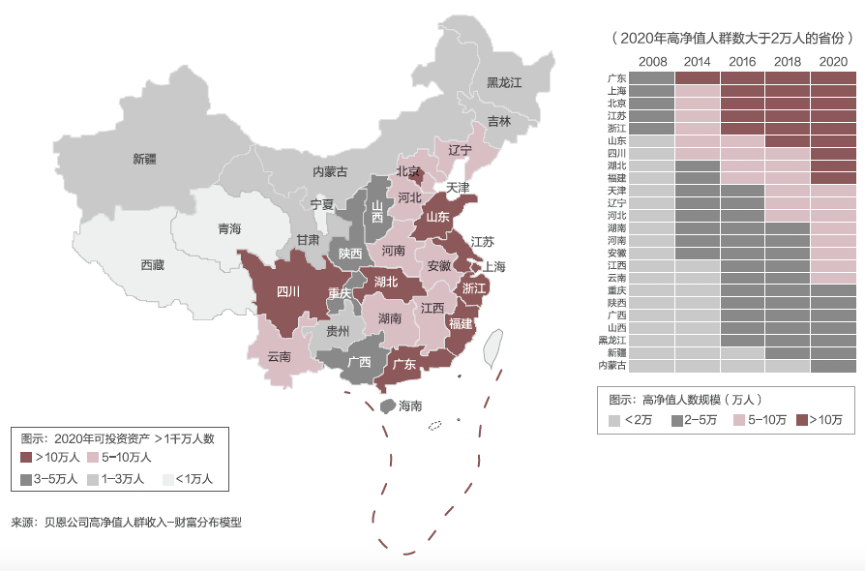

在外部环境不确定因素的影响下,2021年高净值人群对财富持续增长的需求依然强烈,其中“保证财富安全”与“创造更多财富”成为中国高净值人群最重要的两个财富目标。

图表3:2009-2021年中国高净值人群财富目标

高净值人群需求的综合化程度加深,从个人需求延伸到家庭、企业、社会需求。个人需求涵盖个人资产配置、高端生活上市、税务法律咨询在内的全方位金融及非金融需求;家庭需求包括子女教育、代际传承、家族税务法律咨询、家风建设;企业需求涵盖企业投融资、并购增值、税务法务;社会需求包括社会责任投资方案、慈善公益基金、慈善服务在内的慈善需求。

总体而言,2021年高净值人群的需求中,家庭需求占比最高,达58%,其后分别为企业和社会需求。

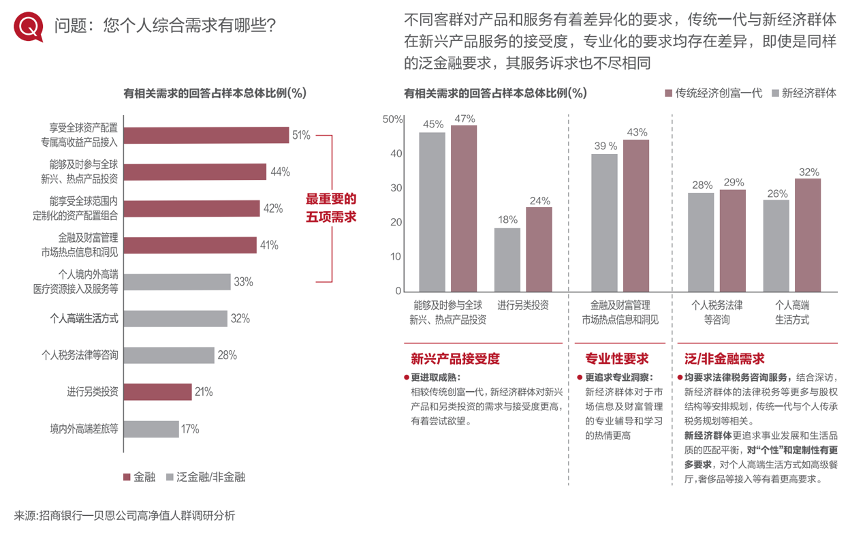

2021年高净值人群个人需求中,前五名分别是:享受全球资产配置、专属高收益产品接入,能够及时参与全球新兴、热点产品投资,能享受全球范围内定制化的资产配置组合,金融及财富管理市场热点信息和洞见,个人境内外高端医疗资源接入及服务。

图表4:2021年高净值人群个人需求

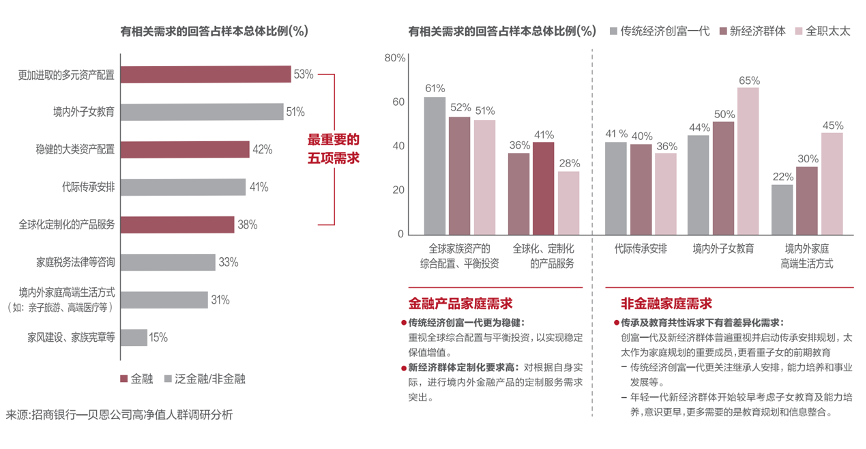

2021年高净值人群家庭需求中,前五名分别是:更加进取的多元资产配置,境内外子女教育,稳健的大类资产配置、代际传承安排、全球化定制化的产品服务。

图表5:2021年高净值人群家庭需求

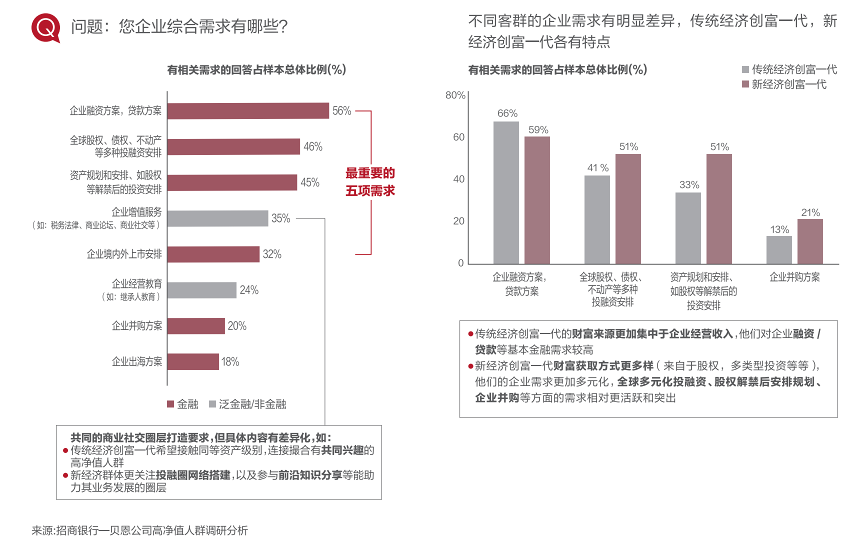

2021年高净值人群企业需求中,前五名分别是:企业融资方案、贷款方案,全球股权、债权、不动产等多种投融资安排,资产规划和安排(如股权等解禁后的投资安排),企业增值服务(如税务法律、商业论坛、商业社交等),企业境内外上市安排。

图表6:2021年高净值人群企业需求

2021年高净值人群回馈社会的意识加强,但仍处于起步阶段,期待满足社会责任投资、慈善公益、慈善服务等社会需求。

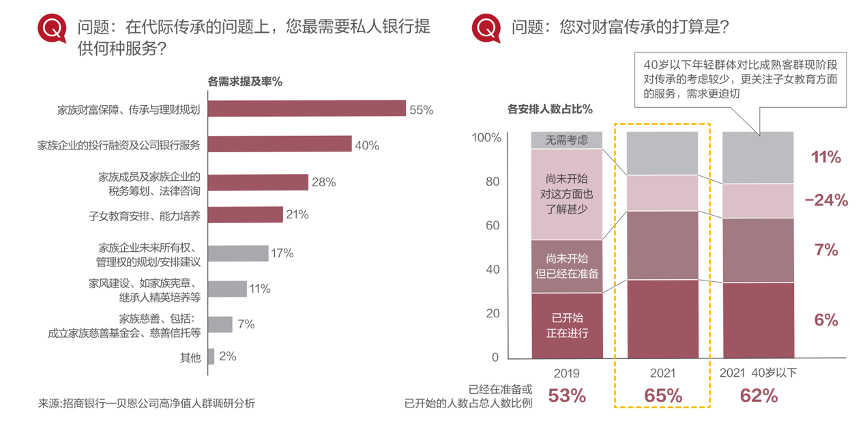

本文先仅针对高净值人群在代际传承服务需求进行展开。

2019年,53%的受访高净值人群已经在准备或已经开始进行财富传承的相关安排,2021年这一比例上升至65%。

图表7:2021年中国高净值人代际传承服务需求与财富传承准备情况

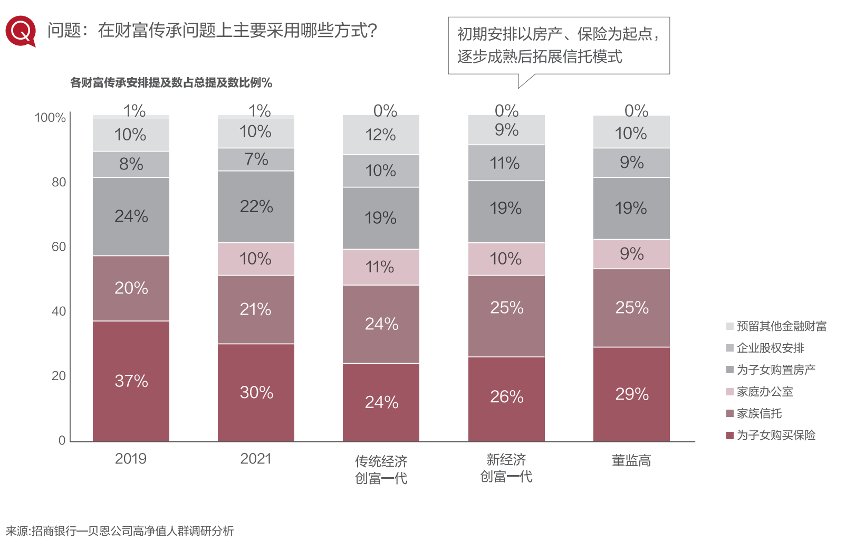

高净值人群在财富传承上,初期安排以房产、保险为起点,逐步成熟后拓展为家族信托模式。

图表8:2021年中国高净值人群财富传承方式

二、项目概述

中国企业A实际控制人B先生80岁+,先考虑将国内的资产全部转给在美国的外甥C,涉及的金额在5000万+,怎么实现呢?

基本问题梳理:

1、涉及资金达金额出境;

2、B、C非直系亲属;

3、涉及跨国法律。

三、咨询方案/避雷针

中国素有“富不过三代”的说法,部分高净值人群在财富传承过程中会出现大幅折损的现象。一般跨境财富传承常见的是“人在外”或“财在外”。“人在外”,财富传承人或继承人拥有外籍身份或者是长期居住在境外。“财在外”,需要传承的财产位于境外。

常规的跨境财富传承方式有:

1、赠与或遗嘱传承财富

以赠与或遗嘱传承财富,难以破解财富传承中所涉及的复杂问题,只能解决如何分配,而不能解决消除税收、风险隔离、隐私保密、防止子女挥霍和保值增值等问题,也无法保证财富持续传承和基业长青。

而且仅有的一份遗嘱往往无法在全球范围内实现财富的有效传承。

(1)财富在境内

以房产传承来例,如果外籍人士在境外订立遗嘱,继承人在继承境内的房产时,通常会有以下几个问题:

1)境外订立的遗嘱在中国法下可能无效;因为不同的国家和地区的法律对于遗嘱成立及生效条件的规定不尽相同,同一份遗嘱一般很难同时满足不同国家和地区的要求。

2)一旦继承人不认可遗嘱,或者是对遗产分配产生争议,继承人一般只能在中国法院提起继承诉讼,处理境内遗产。

(2)财富在境外

虽然我国目前尚未正式开征遗产税,但是其他国家在财富传承方面还需要缴纳遗产税、赠与税。

以美国为例,为了抑制过度的贫富分化,美国对过世的高资产人士征收遗产税,这是联邦一级的,税率大概在40%。有些州也征收遗产税(有的叫继承税或者干脆叫死亡税)。遗产税是人死后才征收,为防止富人在生前就把财产转移给子女,美国法律特别规定,你赠与别人的财产如果超过了年度赠与豁免,你就要交赠与税。在这里“别人”是指除了配偶以外的一切人等,包括子女、亲属等等。唯一的例外大概只有慈善捐赠没有限制。

2、大额保单

大额保单是指缴纳保费额度较高,超出保费一定金额的保单。大额保单是人身保险的子项目,在各个国家和地区的主要表现形式其实也不尽相同,常见的大额保单有年金类大额保单、大额终身寿险和大额两全保险。

大额保单的避税功能主要体现在遗产税和个人所得税方面。部分国家开征了遗产税,遗产税的计税依据是被继承人的总遗产减掉费用、债务、捐赠等循序扣减项目后的余额。一般而言,被保险人死亡后给付受益人的保险金不需要缴纳个人所得。被继承人可以通过领取保险金的方式,继承被继承人的财富,免交遗产税和个人所得税,避免财富大幅度缩水。

以本案例为例,根据当时美国税务局Publication 554 《Tax Guide for Seniors》里面对终身寿险的个人所得税的规定:以被保险人死亡为标的人寿保险所得理赔金,不属于受益人的应纳税所得,不需要缴纳美国联邦所得税。

3、家族信托

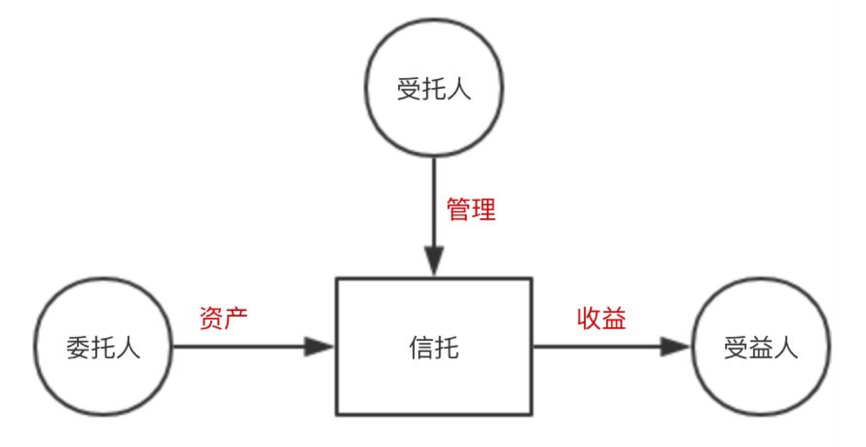

与保险公司提供格式范本的大额保单相比,家族信托更是一种“定制化”的财富管理,信托条款设置灵活,以委托人的意思自治为准,可以实现委托人的各种各样的需要,包括但不限于资产配置、税收筹划、家族治理和慈善事业;

家族信托最大的特征是所有权的分离和财产的交付,即委托人在设立信托时,就要将资产转让给受托人(通常为持牌信托公司),通过与信托公司签订的信托协议和委托人的意愿安排,将收益权有序地分配给受益人。

设立境外家族信托有助于实现合理节税、避税,包括遗产税、增值税、营业税和所得税等问题。同时境外家族信托的设立和运营不需要经行政部门批准,受托人以自己的名义运行财产,而且受托人负有严苛的保密义务,因此在设立、运行和分配各个阶段,家族信托的条款和计划均处于绝对保密状态。

4、家族慈善基金

家族慈善基金是通过独立的慈善法人和一系列辅助安排,以实现财富传承和回馈社会,在本质上仍然属于信托行为,是信托概念在特定情况下的具体运用。洛克菲勒家族慈善基金会、比尔及梅琳达慈善基金会是当今世界上影响力较大的家族慈善基金会。

一般而言,高净值人士会将家族企业的股权、不动产、资金等捐赠给家族慈善基金会,但该慈善基金会并未脱离家族成员的控制。相反,慈善基金控制家族企业,而家族成员则会力争在慈善基金理事会占有多数席位,左右慈善基金基金会的决策,从而在实现声誉投资的基础上继续由家族成员掌控资产。

在税务方面,在多数国家为公益目的而设立的公益法人可享有多重税收优惠。这部分可以等我们在宜家避税篇再详细描述。