中国税收居民的境外资产合规与信息透明化分享会圆满举办

录入编辑:襄策合规 | 发布时间:2025-10-142025年10月13日下午2点半到下午5点,由襄策合规主办的内部分享会《中国税收居民的境外资产合规与信息透明化——解析 CRS 信息交换、认定税收居民身份、梳理常见误区与典型案例》在杭州办公室成功举办。本次活动旨在帮助企业客户深入理解中国税收居民在境外资产管理、申报及信息透明化方面的最新法规动态与实践经验。

随着国家对境外收入纳税问题的关注持续升温,多地税务机关已开展专项风险提示和追缴行动。近期湖北、山东、上海、浙江等地税务局已依法对未申报境外收入的纳税人进行核查,多位纳税人需补缴税款及滞纳金,金额从数十万至上百万元不等。此举表明,税务机关监管重点正从信息归集走向税务稽查阶段,境外资产申报合规已成为高净值人士和企业关注的重点。

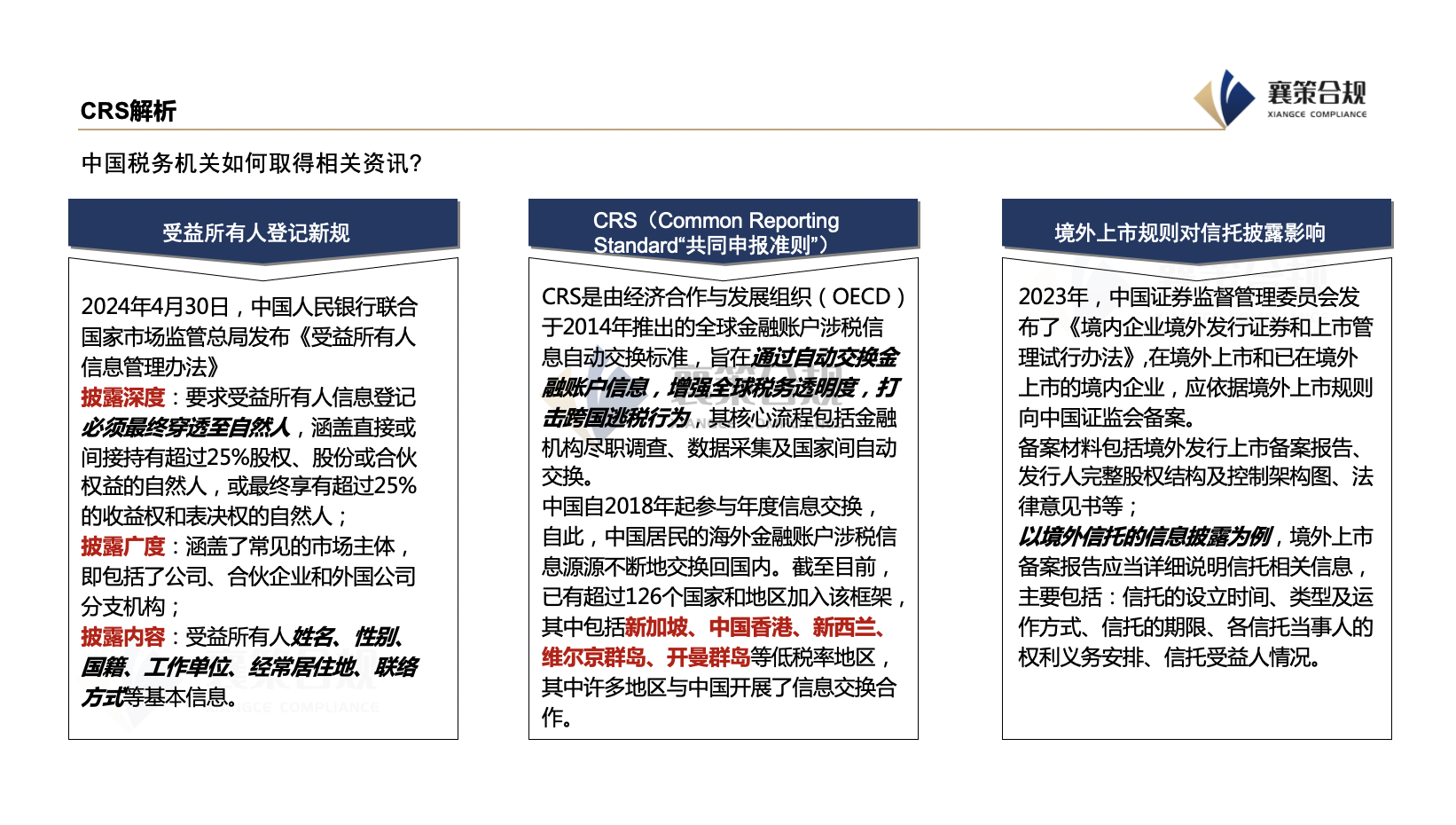

分享会上,专家系统讲解了 CRS(通用报告标准)的框架、信息交换范围及全球覆盖情况。CRS(Common Reporting Standard,通用报告标准)是 OECD 发起的跨境金融账户信息自动交换标准,截至2024年,已有111个司法管辖区参与,包括英国、法国、德国、瑞士、中国香港、新加坡、日本、韩国、新西兰、澳大利亚、加拿大,以及开曼群岛、BVI、百慕大等离岸地区。尚未加入 CRS 的主要国家和地区包括美国、中国台湾、柬埔寨、老挝等。

CRS交换信息包括账户持有人身份、税收居民身份、账户余额、年度收入(利息、股息、红利、保费红利、资产转让收益等)及企业控制人信息。

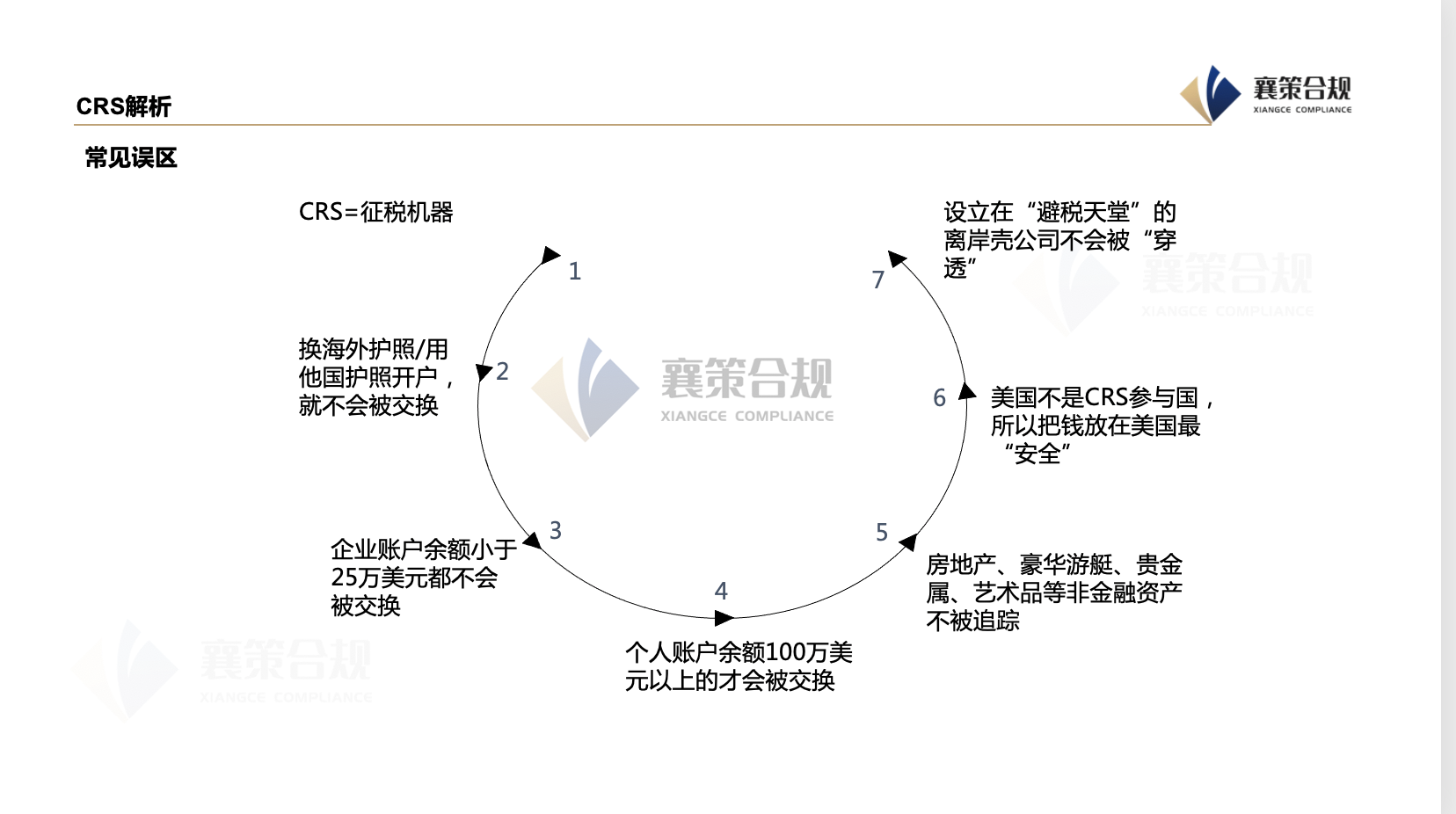

活动重点剖析了CRS常见误区,包括:

CRS = 征税机器?——不直接征税,而是信息透明化工具。

换海外护照或用他国护照开户,就不会被交换?——仍需基于实际税收居民身份判断。

美国不是 CRS 参与国,所以把钱放在美国最“安全”?——美国FATCA同样要求全球金融账户信息申报。

设立在避税天堂的离岸公司不会被“穿透”?——消极非金融机构仍需识别实际控制人,受控外国企业规则可能介入。

企业账户余额小于25万美元都不会被交换?——存量账户低于门槛可豁免尽职调查,但若后续超过门槛需补充申报。

个人账户余额100万美元以上才会被交换?——个人账户需尽职调查,低价值账户可简化程序,但仍需监管。

……

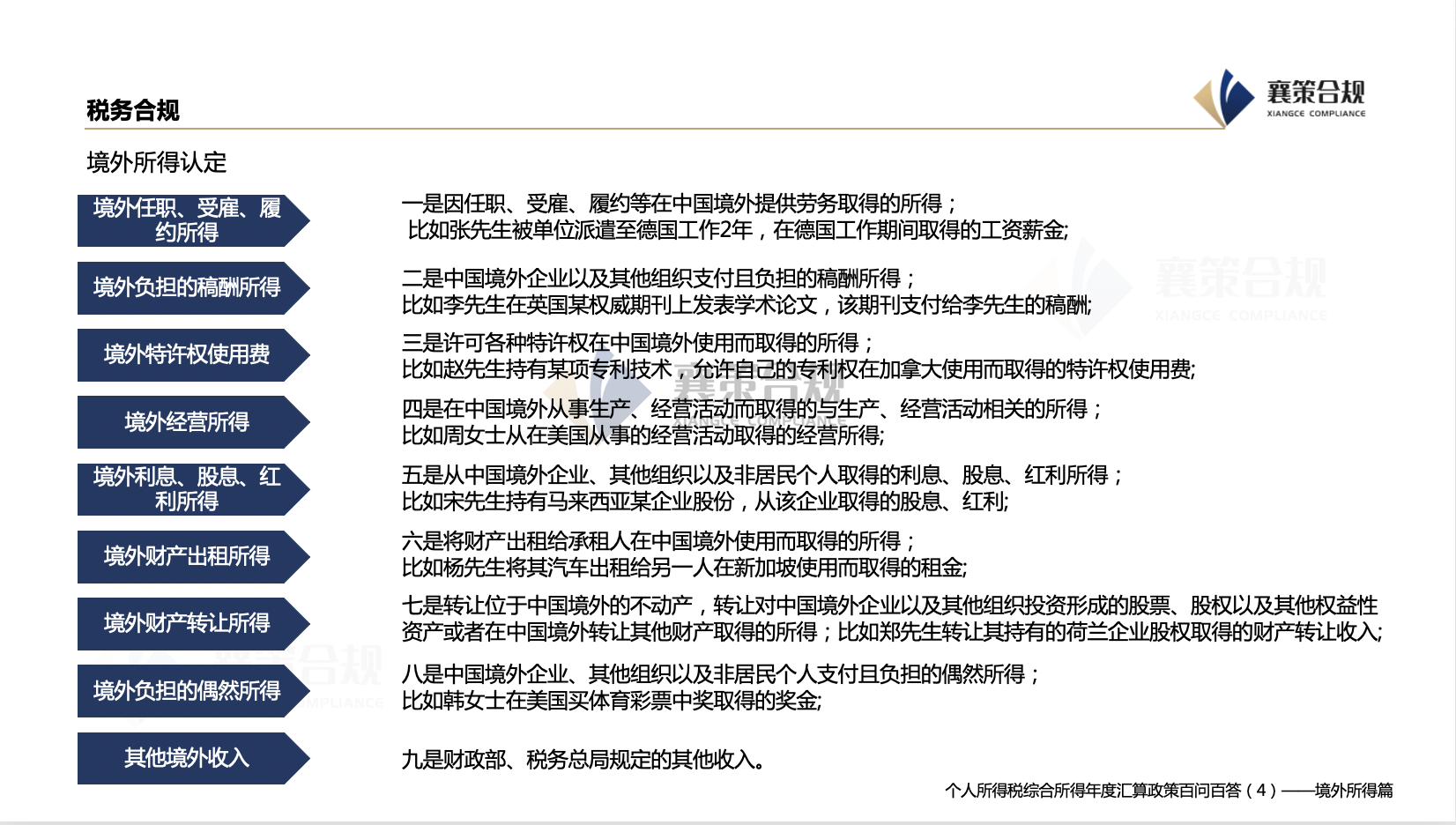

分享会中,襄策合规合伙人详细梳理了税收居民身份认定的核心原则,包括居住天数、户籍、家庭及经济利益关系对居民身份的影响;同时对境外所得分类(银行利息、证券投资收益、保险红利、房产租金、信托分配等。)、正税、以及个人反避税规则(如受控外国企业CFC规定)进行了深入解析,使客户能够清晰理解不同类型海外资产如何计税及潜在申报义务。此外,还介绍了税务申报的时间节点、申报地点、币种选择,帮助客户在日常管理中降低合规风险。

常见误区:

“海外炒股可以像国内一样免税”——境内股票免税政策不适用于境外市场。

“境外已缴税款在国内无需申报”——可抵免但仍需申报,多国税款抵免需按中国规则计算限额。

“钱不回国就不用交税”——中国税收居民全球所得纳税义务不因资金未汇回而消失。

……

在案例分析环节,通过银行存款、境外证券投资、保险产品、境外房产租金及离岸信托等典型案例,结合 CRS 穿透规则、CFC 条款及抵免政策,展示了不同资产类型的申报处理方式与实际操作难点。例如,

银行存款:境外存款利息经 CRS 已透明化,需申报并按国内税率缴税,可抵免已缴境外税。

证券投资:离岸公司持有海外证券,CRS穿透控制人,CFC规则可追溯红利和卖出收益。

境外保险:投资型寿险红利需按利息类所得申报,保障型寿险赔付一般免税。

房产租金:房产本身不报告,但租金流入账户会被 CRS 获取,需申报并可申请抵免境外税。

离岸信托:信托账户及受益人信息透明,尚未分配不征税,但分配时需纳税。

境外上市公司派发股息:中国税收居民需就境外股息收入申报缴纳个人所得税,即便已在当地缴税可抵免部分税款。

美国没CRS,中美信息是否交换?/境外股权转让虚假申报案例;个人利用境外企业低价间接转让股权案例;等

……

本次内部分享会系统梳理了 CRS 信息交换、税收居民认定、境外所得分类、常见误区及典型案例,帮助企业客户全面理解中国税收居民的境外资产合规要求和信息透明化趋势。通过案例解析与误区剖析,使参与者对境外资产申报的实际操作逻辑、税务机关核查方式及全球金融账户信息流转有了清晰认识,为企业和个人境外资产管理提供了参考框架。