跨境资金流动:合法合规方式全景解析

录入编辑:襄策合规 | 发布时间:2025-09-11随着中国经济全球化进程的加快,企业和个人跨境配置资金的需求持续增长。与此同时,非法资金外逃、地下钱庄、虚假贸易等行为给金融安全带来隐患,跨境资金监管逐渐成为政策重点。在严格的资本管制框架下,如何通过合法合规的渠道实现资金跨境流动,是研究与实践的核心议题。

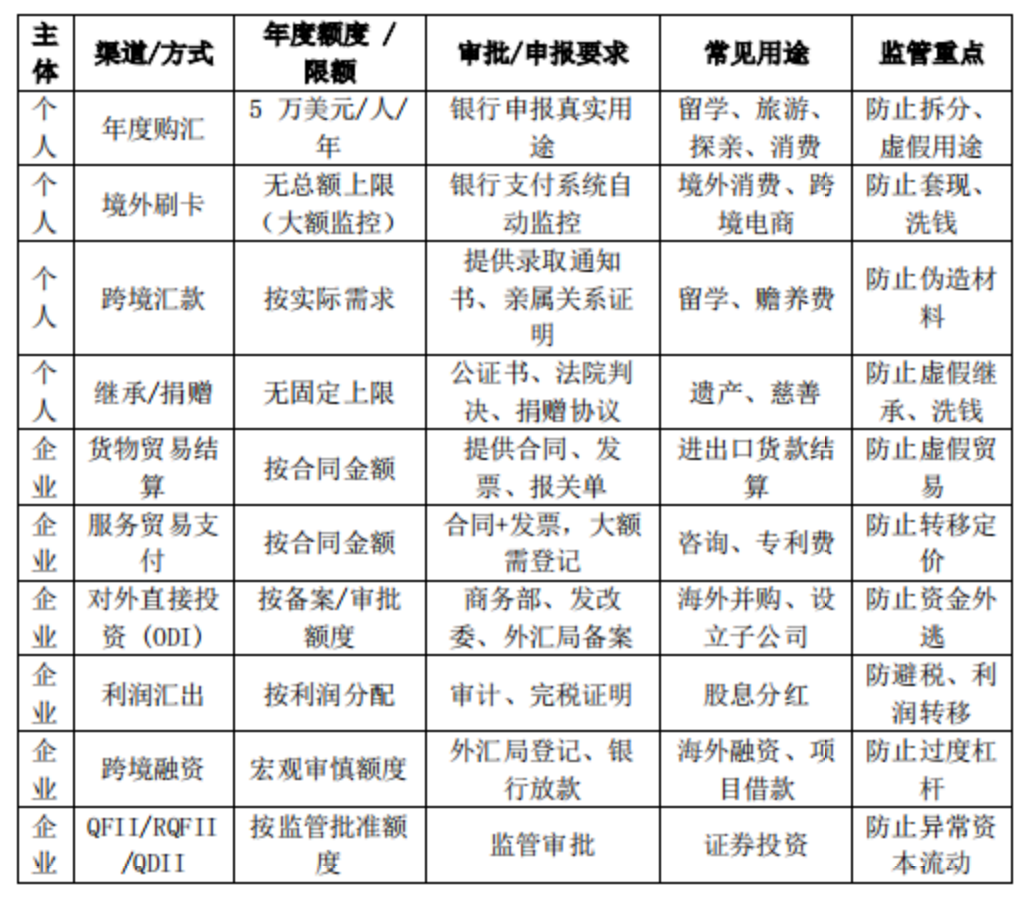

从个人角度来看,最常见的合规方式是年度购汇。根据现行政策,每人每年可购汇等值五万美元,用于留学、旅游、探亲和消费等经常性项目。在此额度内,银行会要求申请人如实申报用途,防止虚假或拆分购汇。除了购汇之外,境外刷卡支付也被广泛使用,虽然没有总额上限,但大额交易会触发金融机构监控,防止套现和洗钱。另一个常见场景是跨境汇款,例如家属赡养或留学学费,这需要提交录取通知书、学费单或亲属关系证明,单笔超过等值五万美元通常会要求额外的佐证材料。除此之外,个人资金还可以通过继承或捐赠方式跨境转移,这类资金没有固定额度,但必须提供公证书、法院判决或捐赠协议,以确保合法性并防止虚假继承或虚假慈善。

企业的跨境资金流动则更为复杂,主要体现在货物贸易和服务贸易两个板块。货物贸易结算依托真实合同、发票和报关单,是最典型的合规途径。服务贸易支付则包括咨询费、专利许可费和广告费等,经常需要提交合同和发票,大额支付通常需在外汇局进行登记。在资本项目层面,企业对外直接投资(ODI)必须经过商务部、发改委及外汇局的备案或审批,投资背景需合法且明确,否则可能被认定为资金外逃。外商投资企业的利润汇出也有明确要求,企业必须通过审计并完成纳税,才能将股息和红利合法汇出。跨境融资与债务偿付在“宏观审慎管理”框架下进行,额度由资本金与杠杆率共同决定,所有融资都需通过外汇局登记,并通过正规银行渠道放款。此外,资本市场投资如 QFII、RQFII、QDII 等则依赖监管部门批准的投资额度,主要面向金融机构投资者。

为更直观地呈现不同渠道的异同,下表对个人与企业跨境资金流动的合规方式进行了对比:

从监管逻辑来看,不论是个人还是企业,合规跨境资金流动均遵循真实性、透明性、额度管理和反洗钱/反避税四大原则。真实性意味着必须有合法交易或资金来源支撑;透明性要求所有交易通过正规银行渠道完成,保证留痕;额度管理体现在个人购汇的年度限制以及企业资本项目的备案或审批;而反洗钱与反避税则要求银行和外汇局对大额、频繁或可疑交易进行重点监控。

总体而言,跨境资金流动的合规性不仅关系到个体资产的安全,也是企业全球化布局能否顺利推进的关键。随着监管持续趋严,未来合规不再仅仅是风险防控的必要成本,而将成为进入国际金融市场的基本门槛。对于希望在国际舞台上长期发展的企业与个人而言,建立合规意识和制度化操作流程,将是确保资金安全与战略顺利实施的核心保障。